美特別股 擁高息、報酬穩健優勢

圖/美聯社

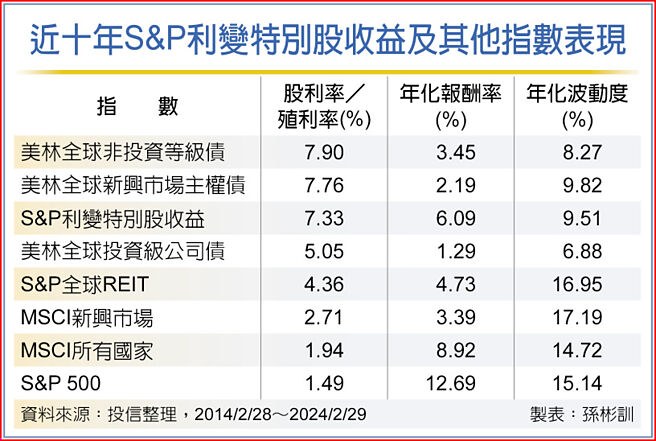

近十年S&P利變特別股收益及其他指數表現

美國今年仍可望降息,投信法人認爲,美國貨幣政策漸轉向寬鬆,除有利於固定收益資產外,也對股利率高的特別股具正面展望,可望吸引資金熱度。

合庫標普利變特別股收益指數基金投資團隊表示,特別股兼具股票與債券優點,股利率較普通股穩定且優先配發,收益率也高於傳統債券,股債相關性低,波動度低於股票,當市場上漲時有機會賺資本利得,當市場回檔時,高殖利率與低波動特性可抵禦下跌風險,進可攻、退可守,投資穩健收益型資產的優質選擇。

美國特別股多爲大型企業發行,包括金融業、能源、公用事業等產業,基本面普遍穩健,違約風險低,股利率又具吸引力。過去十年年化報酬率,S&P利變特別股收益指數股利率約6.1%,高於美林全球投資級公司債券指數的3.5%、美林全球投資級公司債券指數的1.3%、美林全球新興市場主權債券指數的2.2%及S&P全球REIT指數的4.7%,表現明顯較債券資產優。

特別股定期配發股息,相對於普通股,特別股股東擁有較高的優先獲得股息權利,具備高息資產特性,長期報酬又穩健,建議投資人可納入資產配置組合的一部分。

柏瑞投信指出,統計去年第四季共計有31檔特別股的信用評級被調升,及29檔特別股的信用評級被調降,整體特別股市場的平均信用評級維持於投資等級的BBB,信用風險程度依然較低。以總面額變動的角度來看,去年第四季整體特別股市場的淨供給呈現減少,指數總成分檔數由196檔增加至199檔。

柏瑞特別股息收益基金經理人馬治雲分析,整體策略仍以佈局高票息、基本面穩健等中長期投資價值較優的特別股,以及伺機參與新發行特別股的投資機會,並同時兼顧利率與信用等風險管控,但配置仍將視市況調整,且需留意特別股市場的波動風險。

富蘭克林華美投信強調,投資人可採積極成長型與穩健固收型資產混搭策略,以科技成長股、高息股、債券等作爲切入點,既掌握新科技爆發性的成長潛力,又能平衡投資組合波動。